การลดพนักงานประมาณ 50,000 คน, การต่อสู้ใต้ความรักในรถยนต์ใช้น้ำมัน: ความลำบากในการเปลี่ยนเป็นยานพาหนะไฟฟ้าในอุตสาหกรรมรถยนต์ของยุโรป

วิรุฬห์Dec 11, 2024, 04:37 PM

วิรุฬห์Dec 11, 2024, 04:37 PM

ตั้งแต่ยุคเชื้อเพลิงจนถึงยุคไฟฟ้า อุตสาหกรรมยานยนต์ของยุโรปได้ประสบกับการเปลี่ยนแปลงมานับศตวรรษ อุตสาหกรรมยานยนต์ของยุโรปได้เป็นผู้นำในการพัฒนาอุตสาหกรรมยานยนต์ระดับโลก แต่เหตุใดอุตสาหกรรมยานยนต์ของยุโรปจึงต้องดิ้นรนท่ามกลางคลื่นแห่งการใช้พลังงานไฟฟ้า? อุตสาหกรรมยานยนต์ของยุโรปเคยเป็นผู้นำระดับโลก แต่ตอนนี้ต้องเผชิญกับความท้าทายที่รุนแรง เหตุใดบริษัทรถยนต์ในยุโรปจึงมีความก้าวหน้าช้าในการเปลี่ยนจากรถยนต์ที่ใช้เชื้อเพลิงเป็นรถยนต์ไฟฟ้า ต้นทุนพลังงานที่สูง โครงสร้างพื้นฐานที่ไม่สมบูรณ์ และความคิดดั้งเดิมที่หยั่งรากลึก ล้วนกลายเป็นอุปสรรคต่อกระบวนการใช้พลังงานไฟฟ้าของยุโรป

1 ปลดพนักงาน ลดเงินเดือน ปิดโรงงาน พายุการปลดพนักงานของ Volkswagen สะเทือนอุตสาหกรรมยานยนต์ยุโรป

หากคุณกำลังเดินอยู่บนถนนในเยอรมนีตอนนี้ คุณอาจยังเห็นขบวนประท้วงของพนักงาน Volkswagen นี่คือการนัดหยุดงานครั้งใหญ่ที่สุดของบริษัทตั้งแต่ปี 2018 เช้าวันที่ 2 ธันวาคม มีการหยุดงานประท้วงในโรงงานหลายแห่งของ Volkswagen ทั่วเยอรมนี เพื่อต่อต้านแผนปิดโรงงานและปลดพนักงานจำนวนมาก ความขัดแย้งระหว่างพนักงานกับผู้บริหารเกี่ยวกับการปลดพนักงาน ลดเงินเดือน และปิดโรงงาน กำลังรุนแรงขึ้นเรื่อยๆ

(ทีมประท้วงของพนักงาน Volkswagen)

เมื่อเร็วๆ นี้ ผู้นำสหภาพแรงงานของ Volkswagen เปิดเผยว่า ผู้ผลิตรถยนต์รายใหญ่ที่สุดในยุโรปมีแผนปิดโรงงานในเยอรมนีอย่างน้อย 3 แห่ง ปลดพนักงานเกือบหมื่นคน และลดเงินเดือนพนักงานทั้งหมดลง 10% เพื่อลดต้นทุนและเพิ่มความสามารถในการแข่งขัน หลังข่าวถูกเผยแพร่ พนักงานโรงงาน Volkswagen ในเมืองซวิคเคา ทางตะวันออกเฉียงใต้ของเยอรมนี ได้เริ่มการนัดหยุดงานเมื่อเวลา 9:30 น. ของวันที่ 2 ธันวาคม นับเป็นจุดเริ่มต้นของการประท้วงทั่วประเทศ

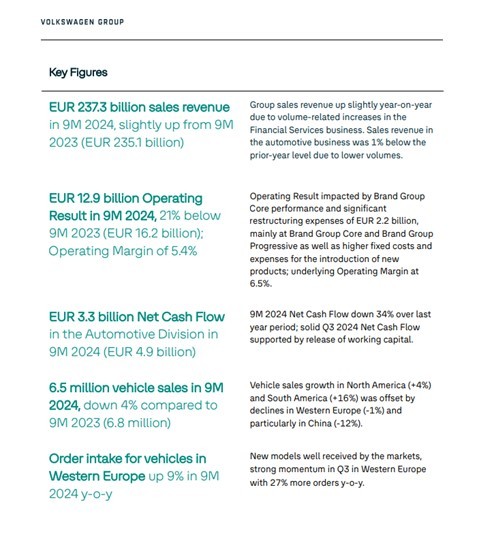

สาเหตุเบื้องหลังการเลิกจ้างของ Volkswagen สามารถพบได้ในรายงานทางการเงินที่เพิ่งเผยแพร่เมื่อเร็ว ๆ นี้ ตามรายงานทางการเงินของ Volkswagen ในช่วงสามไตรมาสแรกของปี 2024 ตั้งแต่เดือนมกราคมถึงเดือนกันยายนปีนี้ รายได้จากการดำเนินงานของ Volkswagen อยู่ที่ 237.279 พันล้านยูโร (เทียบเท่ากับ 1,833.384 พันล้านหยวน) เพิ่มขึ้น 0.9% เมื่อเทียบเป็นรายปี แต่การเติบโตมีสาเหตุหลักมาจากยอดขายที่เพิ่มขึ้นของธุรกิจบริการทางการเงิน ในขณะที่รายได้จากการขายของธุรกิจรถยนต์หลักลดลง 1% เมื่อเทียบกับช่วงเดียวกันของปีที่แล้ว เนื่องจากยอดขายรถยนต์ลดลง เป็นที่น่าสังเกตว่ากำไรจากการดำเนินงานของ Volkswagen ตั้งแต่เดือนมกราคมถึงเดือนกันยายนปีนี้อยู่ที่ 12.907 พันล้านยูโร (เทียบเท่ากับ 99.729 พันล้านหยวน) ลดลง 20.5% เมื่อเทียบเป็นรายปี มีรายงานว่าปัจจุบันต้นทุนค่าแรงของ Volkswagen เกือบสองเท่าของคู่แข่งในยุโรป ดังนั้น เมื่อเผชิญกับภาวะที่กลืนไม่เข้าคายไม่ออกของผลกำไรที่ลดลงและการเติบโตของรายได้ที่อ่อนแอ การลดต้นทุนจึงกลายเป็น "ความล้ำหน้า" ของ Volkswagen

(Volkswagen2024 ประจำไตรมาสต้น ผลการเงิน)

หากวิกฤตการปลดพนักงานเกิดขึ้นเฉพาะที่ Volkswagen ผู้คนอาจมองว่าเป็นปัญหาของบริษัทเดียว ไม่ใช่ปัญหาระบบ แต่ปัจจุบันกระแสการปลดพนักงานได้ลามไปทั่วห่วงโซ่อุตสาหกรรมยานยนต์ยุโรป จากข้อมูลล่าสุดพบว่า 8 บริษัท รวมถึง Volkswagen Audi Ford Stellantis และซัพพลายเออร์ชิ้นส่วนรถยนต์อย่าง Bosch Schaeffler Michelin และ ZF มีแผนปลดพนักงานในยุโรปรวมประมาณ 5 หมื่นคน

(Volkswagen)

มีรายงานว่าเมื่อต้นเดือนพฤศจิกายน Audi ประกาศแผนปลดพนักงานตำแหน่งที่ไม่เกี่ยวกับการผลิตประมาณ 15% หรือราว 4500 ตำแหน่งในเยอรมนี Ford ประกาศเมื่อวันที่ 20 พฤศจิกายนว่าจะปลดพนักงานในยุโรปและสหราชอาณาจักรรวม 4000 คนภายในปี 2027 Stellantis มีแผนเริ่มปลดพนักงาน 1100 คนในโรงงาน Toledo Assembly Complex ของสเปนแบบไม่มีกำหนดตั้งแต่วันที่ 5 มกราคมปีหน้า Bosch บริษัทชิ้นส่วนยานยนต์ที่ใหญ่ที่สุดในโลกประกาศเมื่อวันที่ 22 พฤศจิกายนว่าจะปลดพนักงานสูงสุด 5500 คนในอีกไม่กี่ปีข้างหน้า Forvia จากฝรั่งเศสกำลังพิจารณาปลดพนักงาน 1 หมื่นคน คิดเป็น 13% ของพนักงานทั้งหมด ขณะที่ ZF ของเยอรมนีวางแผนปลดพนักงานสูงสุด 1.4 หมื่นคนภายในปี 2028 ขนาดและขอบเขตของการปลดพนักงานในรอบนี้สะท้อนให้เห็นถึงปัญหาที่ผู้ผลิตรถยนต์ยุโรปต้องเผชิญในการเปลี่ยนผ่านสู่ยุคยานยนต์ไฟฟ้า

(ยาง Michelin)

อุตสาหกรรมยานยนต์ไม่เพียงแต่นำเสนอเครื่องมือที่ช่วยอำนวยความสะดวกในการเดินทาง แต่ยังเป็นสัญลักษณ์ของการพัฒนาอุตสาหกรรมของประเทศ เนื่องจากมีการเชื่อมโยงกับเทคโนโลยีและภาคส่วนต่างๆ ในห่วงโซ่อุตสาหกรรม นอกจากนี้ อุตสาหกรรมยานยนต์ยังเป็นหนึ่งในเสาหลักของเศรษฐกิจยุโรป การสั่นคลอนของภาคส่วนนี้จะส่งผลกระทบอย่างมากต่อเศรษฐกิจยุโรป ข้อมูลจากสมาคมผู้ผลิตยานยนต์แห่งยุโรป (ACEA) ระบุว่า อุตสาหกรรมยานยนต์ของสหภาพยุโรปมีส่วนเกี่ยวข้องกับตำแหน่งงาน 12.9 ล้านตำแหน่ง คิดเป็น 8.3% ของการจ้างงานในภาคการผลิตทั้งหมดของสหภาพยุโรป และสร้างรายได้ภาษีมากกว่า 390 พันล้านยูโรให้กับรัฐบาล รวมถึงมีส่วนร่วมใน GDP ของสหภาพยุโรปมากกว่า 7% เห็นได้ชัดว่า อุตสาหกรรมยานยนต์ของยุโรปกำลังเผชิญกับความเปลี่ยนแปลงครั้งใหญ่ ซึ่งเป็นสัญญาณเตือนให้ทุกฝ่ายต้องเร่งหาทางรับมือ

2 จากผู้นำระดับโลกสู่การเสียตลาด: วิกฤตของ Volkswagen สะท้อนความท้าทายของอุตสาหกรรมยานยนต์ยุโรป

เมื่อยอดขายในตลาดไม่สามารถสนับสนุนรายได้ที่มั่นคงของบริษัทได้ บริษัทจึงต้องพิจารณาลดต้นทุนเพื่อดำเนินธุรกิจต่อไป ทำให้ปัจจัยหลักที่นำไปสู่การปลดพนักงานคือยอดขายที่ไม่ดี ปัญหาหลักของบริษัทรถยนต์ยุโรปในปัจจุบันคือความต้องการภายในประเทศที่ไม่เพียงพอและส่วนแบ่งตลาดระหว่างประเทศที่ลดลง ความต้องการในยุโรปลดลงเนื่องจากการสนับสนุนจากรัฐบาลที่อ่อนแอ ต้นทุนพลังงานสูง สถานีชาร์จที่มีไม่เพียงพอ และราคารถยนต์ที่สูง ส่วนในตลาดต่างประเทศ บริษัทรถยนต์ยุโรปต้องสูญเสียส่วนแบ่งตลาดเนื่องจากการแข่งขันจากแบรนด์รถยนต์รายใหม่ที่เข้ามาแย่งส่วนแบ่งในตลาด

อุตสาหกรรมยานยนต์ยุโรปเคยเป็นผู้นำระดับโลก ด้วยความได้เปรียบทางเทคโนโลยีที่ช่วยให้บริษัทรถยนต์ยุโรปสามารถใช้แรงงานและทรัพยากรจากประเทศกำลังพัฒนาเพื่อทำกำไรในตลาดโลก แต่ความล่าช้าในการเปลี่ยนผ่านสู่ยุคยานยนต์ไฟฟ้ากลับทำให้ข้อได้เปรียบนี้หายไป

(Volkswagen Golf GTI 380)

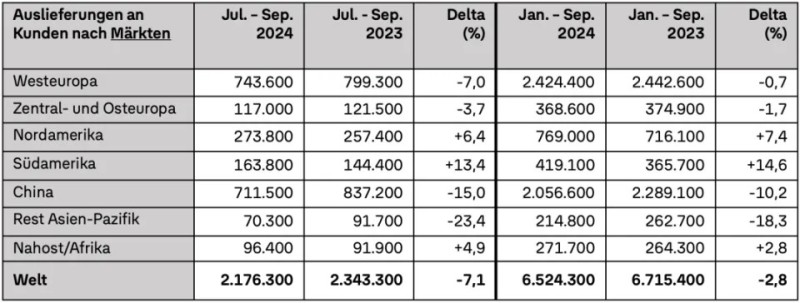

ตลาดที่สูญเสียส่วนแบ่งมากที่สุดคือจีน สำหรับ Volkswagen จีนเป็นตลาดเดี่ยวที่ใหญ่ที่สุดในโลก โดยในช่วงสามไตรมาสแรกของปี 2024 มียอดขายสะสม 2.0566 ล้านคัน คิดเป็น 31.5% ของยอดขายทั่วโลก แต่มียอดขายลดลง 10.2% เมื่อเทียบกับปีก่อน ซึ่งเป็นการลดลงมากที่สุด ในช่วงเดือนมกราคมถึงกันยายน Volkswagen มียอดขายทั่วโลก 6.5243 ล้านคัน ลดลง 2.8% เมื่อเทียบกับปีที่แล้ว โดยในไตรมาสที่สามมียอดขาย 2.1763 ล้านคัน ลดลง 7.1%

(ยอดขาย Volkswagen ในแต่ละเขตทั่วโลกในปี 2024)

จากข้อมูลของ Volkswagen ตลาดใหญ่อีกแห่งอย่างยุโรปตะวันตกก็มียอดขายลดลงเช่นกัน โดยในช่วงสามไตรมาสแรกยอดขายลดลงเล็กน้อย 0.7% เมื่อเทียบกับปีก่อน ขณะที่ไตรมาสที่สามมียอดขาย 743,000 คัน ลดลง 7.0% เมื่อเทียบกับปีที่แล้ว ซึ่งสะท้อนถึงความสามารถในการรองรับ Volkswagen ในตลาดยุโรปที่กำลังลดลงอย่างต่อเนื่อง และส่งผลกระทบโดยตรงต่อความสามารถในการทำกำไรของบริษัท

แม้ยอดขายของ Volkswagen ในตลาดบ้านเกิดจะลดลง แต่คู่แข่งอย่าง Toyota กลับมียอดขายในตลาดยุโรปสูงสุดเป็นประวัติการณ์ Toyota Motor Europe (TME) มียอดส่งมอบรถ Toyota และ Lexus รวม 912,671 คันในช่วงเก้าเดือนแรกของปี 2024 เพิ่มขึ้น 6% เมื่อเทียบกับปีก่อน สร้างสถิติใหม่และขึ้นเป็นแบรนด์รถยนต์ที่มียอดขายอันดับสองในยุโรป รองจาก Volkswagen ความสำเร็จของ Toyota ส่วนหนึ่งอาจเกี่ยวข้องกับการอ่อนค่าของเงินเยน แต่สิ่งนี้พิสูจน์ให้เห็นว่าตลาดยุโรปยังคงมีความต้องการอยู่ หาก Volkswagen ไม่เร่งหามาตรการรับมือกับการเติบโตอย่างรวดเร็วของ Toyota ในตลาดยุโรป อาจต้องเสียตำแหน่งอันดับหนึ่งในไม่ช้า

เมื่อดูเฉพาะข้อมูลการขายของ Toyota แล้ว โมเดลไฟฟ้าโดยรวมของ Toyota คิดเป็น 74% และยอดขายรุ่นไฟฟ้าเพิ่มขึ้น 7% เมื่อเทียบเป็นรายปี ยอดขายรถยนต์ไฟฟ้าบริสุทธิ์มีจำนวน 26,824 คัน เพิ่มขึ้น 19% เมื่อเทียบเป็นรายปี ยอดขายรถยนต์รุ่นปลั๊กอินไฮบริดเพิ่มขึ้น 93% เมื่อเทียบเป็นรายปี เนื่องจากการเปิดตัว Toyota C-HR PHEV จะเห็นได้ว่าคำจำกัดความของการใช้พลังงานไฟฟ้าไม่ได้จำกัดอยู่เพียงรุ่นไฟฟ้าล้วนเท่านั้น รุ่นไฮบริดไฟฟ้าที่ใช้น้ำมันเบนซินในตลาดต่างประเทศคือ "เนื้อร้อนและมันฝรั่ง" ที่ดึงดูดผู้บริโภค

(Toyota C-HR Plug-in Hybrid)

เนื่องจากมาตรฐานการปล่อยก๊าซคาร์บอนมีความเข้มงวดมากขึ้น สหภาพยุโรปจึงกำหนดว่าจะมีการห้ามการขายรถยนต์ที่ใช้เชื้อเพลิงตั้งแต่ปี 2578 เป็นต้นไป เมื่อเทียบกับนโยบายนี้ บริษัทรถยนต์ในยุโรปแบบดั้งเดิมกำลังเผชิญกับแรงกดดันในการเปลี่ยนแปลงครั้งใหญ่ แต่กระบวนการเปลี่ยนแปลงด้านพลังงานไฟฟ้าของพวกเขาค่อนข้างช้า สินค้ายอดขายยังไม่น่าพอใจ ในเวลาเดียวกัน เนื่องจากระบบรักษาความปลอดภัยของสวัสดิการพนักงานในสังคมยุโรป การลงทุนด้านเทคโนโลยีของบริษัทในด้านบุคลากรด้าน R&D และต้นทุนการผลิตจึงยังคงอยู่ในระดับสูง ทำให้เกิดแรงกดดันทางการเงินต่อบริษัทต่างๆ สิ่งนี้ดูเหมือนจะชวนให้นึกถึงการเปลี่ยนแปลงของผู้ผลิตรถยนต์แบบดั้งเดิมไปสู่การประหยัดน้ำมันเชื้อเพลิงซึ่งได้รับแรงหนุนจากวิกฤตการณ์น้ำมัน

(Volkswagen Tayron)

แม้ทวีปยุโรปส่วนใหญ่จะตั้งอยู่ในพื้นที่ละติจูดสูง แต่ยุโรปตะวันตกซึ่งมีศักยภาพในการบริโภคสูงกว่ากลับมีสภาพอากาศแบบอบอุ่นชายทะเล ทำให้อุณหภูมิต่ำส่งผลกระทบต่อแบตเตอรี่น้อยกว่า แม้แต่ในนอร์เวย์ซึ่งตั้งอยู่ในยุโรปเหนือและมีสภาพอากาศแบบอบอุ่นชายทะเลก็ได้กลายเป็นผู้นำในการส่งเสริมรถยนต์ไฟฟ้าในยุโรป เมืองใหญ่และพื้นที่ที่มีประชากรหนาแน่นในนอร์เวย์มีสถานีชาร์จและจุดชาร์จหนาแน่นมาก เฉลี่ยทุก 3-5 กิโลเมตรจะมีจุดชาร์จ ปัจจัยที่ส่งผลต่อความต้องการรถยนต์ไฟฟ้าในยุโรปยังคงเป็นต้นทุนพลังงานที่สูงและการยกเลิกนโยบายเงินอุดหนุนจากรัฐบาล

(ยุโรปแผ่นดินใหญ่)

ต้นทุนพลังงานที่สูงของรถยนต์ไฟฟ้าเป็นปัจจัยสำคัญที่ทำให้ความต้องการรถยนต์ไฟฟ้าในยุโรปชะลอตัว ตามข้อมูลของสถาบันวิจัยเศรษฐกิจเยอรมันในปี 2023 อุตสาหกรรมยานยนต์ของเยอรมนีมีค่าไฟฟ้าอยู่ที่ 190 ยูโรต่อเมกะวัตต์ชั่วโมง ซึ่งสูงกว่าจีนประมาณ 2 เท่า และสูงกว่าสหรัฐฯ 3 เท่า ต้นทุนพลังงานที่สูงนี้อาจได้รับผลกระทบจากการจัดหาก๊าซธรรมชาติของรัสเซีย ภายใต้สถานการณ์นี้ ประเทศในยุโรปยังคงเข้มงวดกับนโยบายเงินอุดหนุนสำหรับรถยนต์ไฟฟ้าอย่างต่อเนื่อง ทำให้ราคารถยนต์ที่ส่งต่อถึงผู้บริโภคสูงขึ้น และส่งผลให้ความต้องการรถยนต์ไฟฟ้าลดลง

สวีเดนยกเลิกมาตรการจูงใจรถยนต์ไฟฟ้าเมื่อสิ้นปี 2022 ส่งผลให้ยอดขายรถยนต์ไฟฟ้าลดลงทันทีในช่วงเดือนธันวาคม 2022 ถึงมกราคม 2023 แต่หลังจากนั้นตลาดเริ่มมีเสถียรภาพ ในขณะที่เนเธอร์แลนด์จะลดเงินอุดหนุนสำหรับการซื้อรถ BEV ใหม่ที่มีราคาต่ำกว่า 4.5 หมื่นยูโรลง 400 ยูโร เหลือ 2550 ยูโร ตั้งแต่ปี 2024 และในเดือนมิถุนายน 2023 สหราชอาณาจักรได้ประกาศยกเลิกโครงการเงินอุดหนุนรถยนต์ไฟฟ้า 1500 ปอนด์ต่อคัน

ยกตัวอย่างตลาดรถยนต์ที่ใหญ่ที่สุดในยุโรปอย่างเยอรมนี เยอรมนีได้ยุติโครงการเงินอุดหนุนรถยนต์ไฟฟ้าล่วงหน้าหนึ่งปีในช่วงกลางเดือนธันวาคม 2023 โดยโฆษกกระทรวงการคลังของเยอรมนีย้ำว่ารัฐบาล "ไม่มีทางเลือกอื่นเนื่องจากขาดแคลนงบประมาณ" อย่างไรก็ตาม หลังจากยอดขายรถยนต์ไฟฟ้าลดลง รัฐบาลเยอรมนีได้ตกลงดำเนินมาตรการในต้นเดือนกันยายน 2024 อนุญาตให้บริษัทสามารถหักมูลค่ารถยนต์ไฟฟ้าบางส่วนออกจากภาษีได้

3 ระบบ โครงสร้างตลาด และโครงสร้างพื้นฐาน ความท้าทายหลากหลายที่ยุโรปต้องเผชิญในการเปลี่ยนผ่านสู่ยุคยานยนต์ไฟฟ้า

แม้ต้องเผชิญกับข้อจำกัดจากนโยบายห้ามขายรถยนต์เชื้อเพลิงของสหภาพยุโรป แต่กระบวนการเปลี่ยนผ่านสู่ยุคยานยนต์ไฟฟ้าของบริษัทรถยนต์ยุโรปแบบดั้งเดิมยังค่อนข้างล่าช้า หนึ่งในสาเหตุสำคัญคือโครงสร้างระบบการทำงานของอุตสาหกรรมรถยนต์ในยุโรป ซึ่งแตกต่างจากรูปแบบ Silicon Valley ของสหรัฐฯ และนโยบายที่เน้นการขับเคลื่อนตลาดของจีน ตัวอย่างเช่น Volkswagen ใช้เวลา 50 เดือนหรือกว่า 4 ปีในการพัฒนารถรุ่นใหม่ตั้งแต่เริ่มต้นจนถึงการผลิต เทียบกับแบรนด์จีนบางแห่งที่ใช้เวลาเพียง 2 ปี ซึ่งส่งผลให้กระบวนการเปลี่ยนผ่านสู่ยุคยานยนต์ไฟฟ้าของยุโรปช้ากว่าคู่แข่งอย่างเห็นได้ชัด

ที่น่าสังเกตคือ ธุรกิจรถยนต์เชื้อเพลิงของบริษัทรถยนต์ยุโรปแบบดั้งเดิมยังคงสร้างรายได้ที่ดี ในขณะที่ธุรกิจรถยนต์ไฟฟ้ายังประสบปัญหาขาดทุน ความนิยมและผลกำไรที่เกิดจากชื่อเสียงอันยาวนานของรถยนต์เชื้อเพลิงทำให้บริษัทรถยนต์ยุโรปไม่อยากละทิ้งธุรกิจนี้ ซึ่งความลำเอียงในเชิงจิตวิทยานี้ก็เป็นหนึ่งในปัจจัยที่ทำให้กระบวนการเปลี่ยนผ่านสู่ยุคยานยนต์ไฟฟ้าดำเนินไปอย่างล่าช้า

(Audi)

ปัจจุบันโครงสร้างพื้นฐานอย่างสถานีชาร์จไฟฟ้าในยุโรปมีการกระจายตัวที่ไม่สม่ำเสมอ รัฐบาลยังไม่มีการวางแผนติดตั้งที่เป็นระบบ ผู้ใช้รถยนต์ไฟฟ้าจึงไม่สะดวกต่อการชาร์จข้อมูลล่าสุดแสดงให้เห็นว่ายุโรปมีสถานีชาร์จสาธารณะและกึ่งสาธารณะมากกว่า 9 แสนแห่ง โดยเนเธอร์แลนด์ เยอรมนี และฝรั่งเศสเป็นประเทศที่มีจำนวนสถานีชาร์จมากที่สุด คิดเป็นสัดส่วนกว่าครึ่งหนึ่งของสถานีชาร์จในยุโรปทั้งหมด อย่างไรก็ตาม การกระจายตัวของสถานีชาร์จในยุโรปยังคงไม่สม่ำเสมอ บางประเทศ เช่น เบลเยียมและฟินแลนด์ มีอัตราการเติบโตสูงในช่วงปีครึ่งที่ผ่านมา อยู่ที่ 190% และ 158% ตามลำดับ แต่ยังมีพื้นที่ชนบทและพื้นที่ห่างไกลจำนวนมากที่ขาดแคลนสถานีชาร์จอย่างเพียงพอ ความไม่สมดุลนี้จำกัดการใช้งานรถยนต์ไฟฟ้าในพื้นที่ดังกล่าว และส่งผลกระทบต่อความก้าวหน้าในการเปลี่ยนผ่านด้านพลังงานของยุโรป

(Teslaกองชาร์จ)

4 บทส่งท้าย

เส้นทางการเปลี่ยนผ่านสู่ยุคไฟฟ้าของอุตสาหกรรมยานยนต์ยุโรปเต็มไปด้วยความท้าทาย ทั้งต้นทุนการเปลี่ยนผ่านที่สูง ความซับซ้อนของห่วงโซ่อุปทาน และแนวคิดดั้งเดิมที่ฝังลึก อย่างไรก็ตาม วิกฤติยังมาพร้อมกับโอกาส ฐานอุตสาหกรรมที่มั่นคง ความเชี่ยวชาญด้านเทคโนโลยี และความใส่ใจต่อสิ่งแวดล้อมของยุโรป เป็นรากฐานสำคัญในการเปลี่ยนผ่านสู่ยุคไฟฟ้า การรับมือความท้าทายและคว้าโอกาสอย่างเต็มที่เท่านั้นที่จะช่วยให้อุตสาหกรรมยานยนต์ยุโรปสร้างจุดยืนในเวทีการแข่งขันใหม่

คุณสามารถติดต่อเราให้ลบออกเนื้อหาถ้าละเมิดลิขสิทธิ์

BYD ATTO 2จะเปิดตัวในยุโรปในเดือนกุมภาพันธ์ปีหน้า ราคาจะถูกกว่า ATTO 3

BYD ATTO 2 มีกำหนดเปิดตัวในยุโรปในเดือนกุมภาพันธ์ 2025 โดยจะมีการเปิดตัวครั้งแรกที่งาน Brussels Motor Show ในเดือนมกราคม อาจมีการนำเข้าสู่ตลาดไทยโดยที่ราคาของ ATTO 2 จะต่ำกว่า ATTO 3 และใกล้เคียงกับ BYD Dolphin ดีไซน์ภายนอกของ ATTO 2 คล้ายกับรุ่นที่จำหน่ายในจีน โดยมีขนาดตัวถังยาว 4310 มม. กว้าง 1830 มม. สูง 1675 มม. และระยะฐานล้อ 2620 มม. ซึ่งเหมาะสมกับสภาพถนนในตลาดไทยและให้ความสะดวกสบายพร้อมความคล่องตัว ด้านการตกแต่งภายใน ATTO 2 ยังคงดีไซน์ที่เรียบง่ายและทันสมัยของ BYD โดยติดตั้งหน้าจอสัมผัสขนา

สองรุ่นรถ MPV หรูแบบไฟฟ้าถูกนำเข้ามา ราคาทั้งหมดถูกกว่า Toyota Alphard

【PCauto】ในภูมิประเทศ MPVToyota ยอมรับว่าการใช้พลังงานไฟฟ้าสามารถเพิ่มความสะดวกสบายให้ผู้โดยสารได้ จึงเปิดตัว Alphard รุ่น PHEV ที่วิ่งด้วยไฟฟ้าล้วนได้ 73 กิโลเมตร แต่เมื่อทุกคนมุ่งสู่พลังงานไฟฟ้า ทำไมไม่เลือก MPV ไฟฟ้า 100% ไปเลย ตอนนี้ Xpeng X9 และ Zeekr 009 ซึ่งเป็นรถยนต์ไฟฟ้า 100% กำลังพยายามแทนที่ Toyota Alphard ในฐานะผู้นำตลาด MPV ระดับหรู และในประเทศจีนซึ่งเป็นแหล่งกำเนิดของรถทั้งสองรุ่นนี้ ก็ได้เปลี่ยนมุมมองของผู้บริโภคที่เคยสนใจ Alphard ไปแล้วส่วนหนึ่ง

Toyota ยื่นจดทะเบียนเครื่องหมายการค้า “Hilux Travo”: เตรียมเปิดตัว Hilux เจเนอเรชันใหม่เร็วๆ นี้

【PCauto】เมื่อเร็วๆ นี้ Toyota ได้ยื่นคำขอจดทะเบียนเครื่องหมายการค้า “Hilux Travo” ต่อกรมทรัพย์สินทางปัญญาของประเทศไทย (DIP) ซึ่งหมายความว่า Toyota มีแผนที่จะเปิดตัว Hilux รุ่นใหม่ในประเทศไทยเป็นครั้งแรก โดยรุ่นใหม่ที่หลายคนรอคอยนี้คาดว่าจะเปิดตัวอย่างเป็นทางการในปี 2025 มีรายงานว่า Toyota มีแผนที่จะปรับเปลี่ยนดีไซน์ด้านหน้าของ Hilux Travo และเส้นสายของตัวรถให้มีความทันสมัยและดูทรงพลังมากยิ่งขึ้น

Toyota Alphard เปิดตัว PHEV ในญี่ปุ่นที่สุด ก็ได้ตามกระแสของรถยนต์ไฟฟ้าแล้ว

แม้ว่า Toyota จะเป็นบริษัทที่ประสบความสำเร็จในการพัฒนารถยนต์ไฟฟ้าเชิงพาณิชย์ แต่กลับหยุดความก้าวหน้าไว้ที่ HEV มานานเกือบ 30 ปี อย่างไรก็ตาม ตอนนี้ Toyota ได้ประกาศเปลี่ยนแปลง เปิดตัว Alphard-Vellfire รุ่นที่สี่ในแบบ PHEV ซึ่งจะเริ่มจำหน่ายในญี่ปุ่นวันที่ 31 มกราคม 2025

กลยุทธ์ใหม่ของ BYD ในการเพิ่มยอดขายในปี 2025 คือติดตั้งระบบขับขี่อัจฉริยะ DiPilot ในรถยนต์ทุกรุ่น

【PCauto】BYD สามารถทำยอดขายทั่วโลกในปี 2024 ได้อย่างก้าวกระโดด โดยมียอดขายรวมทั้งสิ้น 4.27 ล้านคัน เพิ่มขึ้น 41.26% เมื่อเทียบกับปีที่ผ่านมา ในส่วนของยอดขายนอกประเทศจีน BYD มียอดขาย 417,000 คัน เพิ่มขึ้น 71.9% ในประเทศไทย BYD สามารถทำยอดขายได้ 27,005 คัน ทำให้ขึ้นมาอยู่ในอันดับที่ 5 แม้ว่าในปีที่ผ่านมาผลิตภัณฑ์รถยนต์ในประเทศจะลดลงทั้งหมด แต่ BYD สามารถลดการหดตัวได้เพียง 11.3% (เทียบกับ Toyota ที่ลดลง 17.1%) ซึ่งทำให้ตำแหน่งของตนสูงขึ้นเป็นอันดับที่ 5 สาเหตุส่วนหนึ่งมาจากการลดราคาบ่อยครั้งของ BYD

รถยอดนิยม

เปรียบเทียบรถยนต์

รูปภาพรถ

ภาพภายใน